一、宏观经济

1.财经新闻

(1)穆迪将西班牙国债评等由AA2下调至A1,展望为负面。穆迪称,到目前为止西班牙仍然没有任何可信的债务危机解决方案。分析师认为,欧债再爆新问题,对投资者刚刚抬头的乐观氛围以重磅,金属反弹之路再添坎坷。

(2)19日,欧盟委员会主席巴罗佐公布500亿欧元的投资计划,旨在推进经济增长,带动就业。分析师认为,欧盟此举是想通过欧洲投资银行支撑的债权填平政府资金缺口,拉升私人投资,但很难解决目前一系列欧债问题。

(3)美国联邦储备委员会发布了最新一期全国经济形势调查报告,称美国经济当前延续微弱的复苏势头。分析师认为,美国经济复苏之路依旧曲折但没有出现下滑趋势,美联储进一步刺激计划短期可能不会出现。

(4)经国务院批准,2011年上海、浙江、广东、深圳将开展地方政府自行发债试点,总额不超过229亿元。分析师认为,中央对地方政府发债十分谨慎,无论金额、定价等都无自主权,预计对市场资金影响有限。

2.行业新闻

(1)哈萨克斯坦1-9月铝产量同比增加2.5%

(2)中国银行计划投资俄罗斯铝冶炼厂

(3)韩国PPS招标寻购5,000吨原铝锭

(4)美国8月铝产量为17.2万吨

(5)中国9月原铝产量同比增加25.9%

(6)河南郑州铝土矿储量2.6亿吨

(7)西南缺电导致氧化铝南北价差拉大

(8)1-8月全球铝市供应过剩552,700吨-WBMS

(9)IAI:全球9月铝产量降至212.2万吨

3.企业追踪

(1)印度国家铝业终结27万吨氧化铝出口协议

(2)4.2万吨高纯精铝项目在内蒙古投产

(3)印度NALCO招标出口7,500吨铝锭

(4)中国忠旺斥资约38亿美元启动铝压延材项目

(5)中铝公司首批蒙古国进口煤炭顺利抵达口岸

(6)俄铝宣布将重新设计沃尔霍夫铝厂

(7)中铝公司未来三年将从蒙古Tavan Tolgoi矿购买焦煤

4.下周新闻关注

(1)10月24日:欧元区8月工业订单(月率)

(2)10月25日:美国10月里奇蒙德联储制造业指数

(3)10月26日:美国新屋销售总数年化(万户)

(4)10月27日:美国第三季度GDP平减指数初值

(5)10月27日:美国上周季调后初请失业金人数(万人)(至1022)

(6)10月28日:日本9月失业率

二、期货市场

1.行情回顾

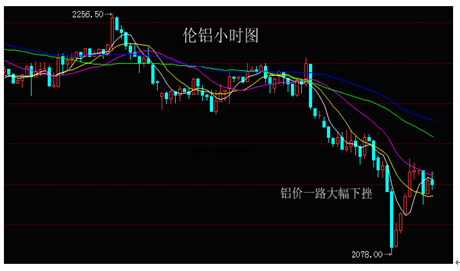

伦铝本周大幅下挫,波动幅度主要维持在2100-2210美元/吨之间。周初伦铝在原油价格走强的带动下小幅冲高,一度上探至2256.5美元/吨;但随着国际铜价和国内沪期盘的走低,铝价再次上演高位跳水;随后即一路连续下挫,周四盘中更是跌破2100美元关键支撑;目前整体走势依然偏弱,料短期内难有较大反弹;投资者后市可关注2000-2170美元/吨波动区间;操作上建议短期内暂观望为宜。

沪铝本周大幅走低,波动幅度主要维持在16200-16900元/吨之间。周初铝价一路大幅下挫,盘中轻易跌破1.65万重要支撑;其后虽略有反弹,但反弹力度明显偏弱;周四早盘沪铝再次大幅低开,多头一方无力回天,铝价一度创出年中最低点16135元/吨;周五在空头一方大幅减仓的情况下,沪铝略微收复失地,但铝价依然受阻于均线系统下方,料短期内仍将面临弱势震荡格局;投资者后市可关注1.6-1.67万波动区间,操作上建议短期内暂观望为宜。

2.基本面分析

(1)库存变化

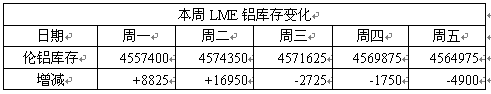

表1:伦铝库存变化

在价格下跌的同时,中国铝库存却在3周之内反弹30%,经济增长放缓导致现货交易放慢,加以持续不断地融资交易,铝库存可能会进一步增加。截至 10月 21日LME铝库存4564975吨,本周共增加16400吨。上期所铝库存118036吨,近两周共增加40659吨。库存的增加也是抑制铝价上涨乏力的关键之一。

(2)铝市产能过剩继续改善

产能过剩一直是制约铝价上行的主要障碍,但从全球范围看,铝市过剩情况正逐步改善。据世界金属统计局(WBMS)公布的数据显示,今年1-7月全球铝市供应过剩37.31万吨,而去年同期为供应过剩56.28万吨。WBMS 还称,未来原铝需求将很有可能超过原铝产量,若过剩转化为紧缺,供不应求的预期将助涨国际铝价。国内方面,原铝产量已连续两个月出现下滑,国家的节能减排、减产等因素,对铝的产量开始有所体现。且未来随着电荒的持续蔓延,电解铝产量继续提升的难度也有所加大。另外虽然今年四季度可能出现集中性的产能释放,预计有300-400万吨的新增产能,但实际能够释放的产量可能十分有限,这点还不足以对铝价构成限制。

(3)氧化铝供应南方过剩,北方不足

今年以来,西南地区"电荒"始终没有消停,高耗能大户--电解铝企业遭遇限电和减产的双重尴尬,造成氧化铝企业库存积压。与此同进,北方市场氧化铝供应却明显不足,而运费上调又在一定程度上阻碍了南方氧化铝进入北方市场,南北供需矛盾日益凸显。

近日,据来自南方电网的消息称,今年第四季度至2012年汛前,全网最大电力缺口预计将达1500~1800万千瓦。其中,广东600~1000万千瓦,广西300万千瓦,贵州300万千瓦,云南200万千瓦,海南20万千瓦。

(4)铝市消费出现放缓迹象

下游消费方面,房地产和汽车行业是铝消费的主力军,但这两个行业的消费情况并不乐观。今年楼市在所谓的"金九银十"的消费旺季里尽显疲态。而鉴于中国的通胀水平依旧高企,房地产行业势必继续处于调控状态即目前实行的"限购政策"短期内难以出现放松。另外据住房和城乡建设部数据显示,截止9月底,全国城镇保障性住房和棚户区改造住房已开工986万套,开工率达98%,表明中国今年1,000万套保障房的开工建设任务几近完成。鉴于此,房市有望延续前期的低迷状态,从而限制其对铝的消费拉动作用

汽车行业,最新数据显示,9月我国汽车产销160.2万辆和164.61万辆,环比增长15% 和19.19%,同比增长0.37%和5.52%。此次汽车产销量同比均实现增加且9月乘用车销量大幅上升,原因在于政策的末班车效应,因今年10月1日后实施新的节能汽车补贴政策,补贴要求大幅提高,预计四季度将会有所回落。另外,尽管今年汽车销量增幅不到5%,但保有量增幅仍超过15%,预计明年这一状况仍将继续;保有量的高增长将带来交通、能源、环保的巨大压力;预计明年行业政策面仍不容乐观。

从实际消费来看,在中国铝消费中占有一席的铝材出口市场目前已经出现放缓迹象,且从中国9月进出口数据表现来看,9月铝材出口将延续疲软走势。9月进出口增速双双下降,且出口增速放缓步伐明显,暗示外围较差的宏观环境已影响到了中国的出口。在今年8月之前的几个月,铝材企业一度因出口退税消息的刺激,而加紧出口,从而导致铝材出口猛增。但这种情况在8月份开始转变。中国海关数据,8月我国铝材共计出口27万吨,较7月减4万吨,环比下降12.9%。

三、现货市场

1.现货铝市场

华东地区:本周华东地区现货市场铝锭价格大幅走低,波动幅度主要在16400-16900元/吨之间。周初铝价延续前期走势继续大幅走低,盘中虽偶有反弹,但整体弱势下行格局难改;周四早盘,随着期铝大幅低开,现货铝价一度呈跌至16350元/吨附近,贸易商恐慌心理加剧,但仍普遍持货惜售;而下游虽询价较多,但采购欠佳,市场整体交投低迷。周五随着期铝反弹,现货铝价也重回1.65万上方,但贸易商依然惜售待涨,料短期内市场整体成交情况难有明显好转;投资者后市可关注1.6-1.67万波动区间;操作上建议短期内商家可暂观望或逢低适量备货。

华南地区:本周华南现货市场铝锭价格大幅下挫,波动幅度主要在16600-17200元/吨之间。周初铝价延续上周走势继续大幅下挫,贸易商普遍持货观望,而下游厂家也鲜有采购,市场整体成交情况十分低迷。随后铝价略有反弹,但几如昙花一现;周四盘中再次大跌,一度下探在1.65万附近,贸易商更加不愿出货,而下游询价、采购人数虽有所增多,但市场整体交投依然偏淡。目前铝价整体走势依然偏弱,虽短期内或有小幅反弹,但整体运行趋势依然维持向下;投资者后市可关注1.62-1.7万波动区间,操作上建议短期内暂观望为宜。

2.氧化铝

本周氧化铝价格走势较为平稳,市场整体成交情况偏淡;非中铝厂家各地区价格差异变化不大。山西地区市场整体成交情况偏淡,主流报价在2850-2900 之间,成交价多在2850附近。河南地区整体成交情况尚算良好,主流报价在2900-2950之间,成交价多在2950附近。贵州地区成交情况偏差,主流报价在2800-2900之间,仍然鲜有成交,中铝报价依然维持3000元/吨。本周电解铝价格继续大幅回落,而氧化铝走势虽相对平稳,但市场整体成交相对偏淡,料短期内仍难有较大涨幅;建议商家可按需采购或暂观望。

四、废旧市场

1.废铝行情分析

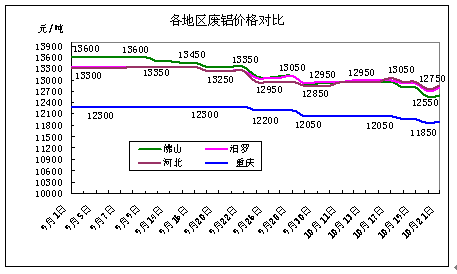

欧美经济再度掀起对市场悲观情绪,本周沪期铝步入下滑趋势,各地废铝报价跟随下跌调整,铝市需求紧缩严重打压贸易商积极性,市场流动货源稀少,而下游采购商仅少数备货,市场成交整体表现低迷。从近期走势来看,沪期铝尚未完全止跌,废铝跟随震荡延续。

佛上地区:国内经济增速放缓,投资者担忧情绪升温,利空金属前景,本周佛山地区废铝报价大幅下滑调整,截止周五,佛山机生铝市场主流报价在 12500-12700元/吨,环比上周下跌350元/吨,价格下挫,打压市场人气,贸易商踌躇观望,而市场流动货源稀少,合金厂备货意愿不强,市场成交低迷,多数商家对后市铝价仍然看跌。

河北地区:本周河北地区废铝报价随现铝走跌而下滑,价格下挫,贸易商对后期铝市担忧情绪升温,下游采购稀少,市场成交低迷。截止周五,河北铝线市场主流报价在14700-14900元/吨,环比下跌300元/吨,机生铝市场主流报价在 12800-12900元/吨左右,环比上周下跌200元/吨。

浙江地区:浙江地区以往废铝报价相对坚挺,而本周亦然走跌,截止周五,铝线市场主流报价14100-14600元/吨,压铸ADC12市场主流报价17400-17600 元/吨,环保ADC12市场主流报价在18400-18600元/吨,铝合金门窗料市场主流报价在13800-14000元/吨等。贸易商普遍持货惜售,而下游厂家虽采购意愿有所增强,但市场流动货源稀少,致整体成交低迷。

重庆地区:本周重庆地区废铝报价弱势下滑,宏观面利空贸易商悲观情绪升温,对后期铝市信心极为不足,观望凸显,而下游采购商备货意愿不强,市场成交低迷。截止周五,机生铝市场主流报价在11800-12000元/ 吨,废铝合金市场主流报价在12600-12800元/吨。

2.铝锭与废铝价差

中国经济增速放缓及欧洲债务危机恶化波及基金属走势,本周沪期铝大幅下滑,现铝随其下跌调整,截止周五,佛山铝锭不带票市场主流报价在15550元/ 吨,环比上周下跌370元/吨;破碎生铝市场主流报价在13300元/吨,环比上周下跌200元/吨,需求萎缩及经济面打压,现货铝下滑幅度较大,而废铝因流动货源紧缺,表现较为抗跌,故现货铝与废铝价差降至2200元/吨附近,进而削弱废铝市场消费前景,下游合金厂因降低成本对废铝的采购力度相对减弱。

五、调研

调研:本周调研20家广东铸造铝合金开工情况,70%铸造铝企称10月开工率约达80%,较9月略有回升,但近期订单表示一般,一方面是因行情波动大,企业为控制风险基本都以销定产,"锁单"操作较多,另一方面终端需求的回升缓慢对铸造铝合金消费产生一定限制。且商家对后期铝市行情仍存不看好预期,以上调研,仅供参考。

六、总结及预测

本周铝价整体延续弱势,LME铝价击穿2100美元关口,再创5月份调整以来的新低;沪铝价格也回落至16000元/吨附近。经济增速的放缓及欧债问题的不确定性,进一步加剧了市场的动荡。从目前情况来看,利多因素依然存在,价格的下跌导致库存的持续大增,且需求不振也使得铝价在一定时间内缺乏上涨的动力,短期言铝价止跌反弹尚早,整体弱势震荡依存,建议谨慎操作,暂时多以观望为主。预计下周铝价涨跌反复,伦铝整体或围绕2050-2170美元区间波动,沪期铝主力合约1201整体围绕16000-16500元/吨区间波动;华东现货铝围绕16300-16700元/吨区间波动。

(责任编辑:盈盈)

此信息仅供参考,据此入市,风险自担!