本周氧化铝市场继续以点位价格确认和后期预期价格下滑为主旋律。主要企业间的大单合同签订,交易价格集中在2780-2800元之间。随着大型工厂间的交易结束,价格得到确认后,市场再度进入中小型无配套氧化铝企业和贸易商做空价格的交易环节中,观望再度增多,意向报价再度下移,但由于流动性的严重主客观放缓,市场仍成交有限。至周五中营网(Aladdiny)综合报国产现货氧化铝价格2750-2780元/吨,周均价环比下滑3.01%;国产现货加权价格2763.6元/吨,周均价环比下滑2.82%。

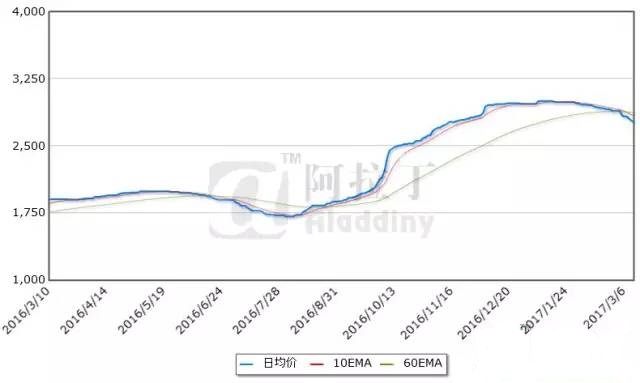

图表 1 国产现货氧化铝加权价格走势

数据来源:阿拉丁(ALD)

表格 1 分地区氧化铝价格走势表

| 日期 | 加权价 | 环比 | 山东 | 河南 | 山西 | |||||||||

| 最低 | 最高 | 日均 | 环比 | 最低 | 最高 | 日均 | 环比 | 最低 | 最高 | 日均 | 环比 | |||

| 2月27日 | 2893.2 | -16.6 | 2880 | 2920 | 2900 | -10 | 2880 | 2920 | 2900 | -24 | 2880 | 2920 | 2900 | -17 |

| 2月28日 | 2893.2 | 0 | 2880 | 2920 | 2900 | 0 | 2880 | 2920 | 2900 | 0 | 2880 | 2920 | 2900 | 0 |

| 3月1日 | 2893.2 | 0 | 2880 | 2920 | 2900 | 0 | 2880 | 2920 | 2900 | 0 | 2880 | 2920 | 2900 | 0 |

| 3月2日 | 2893.2 | 0 | 2880 | 2920 | 2900 | 0 | 2880 | 2920 | 2900 | 0 | 2880 | 2920 | 2900 | 0 |

| 3月3日 | 2844.6 | -48.6 | 2850 | 2880 | 2865 | -35 | 2840 | 2880 | 2860 | -40 | 2830 | 2880 | 2855 | -45 |

| 周均价 | 2883.5 | -32.9 | 2874 | 2912 | 2893 | -22 | 2872 | 2912 | 2892 | -32 | 2870 | 2912 | 2891 | -26 |

| 3月6日 | 2830.5 | -14.1 | 2800 | 2850 | 2825 | -40 | 2820 | 2860 | 2840 | -52 | 2800 | 2860 | 2830 | -61 |

| 3月7日 | 2830.5 | 0 | 2800 | 2850 | 2825 | 0 | 2820 | 2860 | 2840 | 0 | 2800 | 2860 | 2830 | 0 |

| 3月8日 | 2803.5 | -27 | 2780 | 2820 | 2800 | -25 | 2780 | 2820 | 2800 | -40 | 2780 | 2820 | 2800 | -30 |

| 3月9日 | 2782.2 | -21.3 | 2760 | 2800 | 2780 | -20 | 2780 | 2800 | 2790 | -10 | 2780 | 2800 | 2790 | -10 |

| 3月10日 | 2763.6 | -18.6 | 2750 | 2780 | 2765 | -15 | 2750 | 2790 | 2770 | -20 | 2750 | 2780 | 2765 | -25 |

| 周均价 | 2802.1 | -81.4 | 2778 | 2820 | 2799 | -94 | 2790 | 2826 | 2808 | -84 | 2782 | 2824 | 2803 | -88 |

| 日期 | 现货 | 环比 | 广西 | 贵州 | 内蒙古 | |||||||||

| 均价 | 最低 | 最高 | 日均 | 环比 | 最低 | 最高 | 日均 | 环比 | 最低 | 最高 | 日均 | 环比 | ||

| 2月27日 | 2900 | -15 | 2880 | 2920 | 2900 | -14 | 2920 | 2980 | 2950 | -29 | 2880 | 2940 | 2910 | -10 |

| 2月28日 | 2900 | 0 | 2880 | 2920 | 2900 | 0 | 2920 | 2980 | 2950 | 0 | 2880 | 2940 | 2910 | 0 |

| 3月1日 | 2900 | 0 | 2880 | 2920 | 2900 | 0 | 2920 | 2980 | 2950 | 0 | 2880 | 2940 | 2910 | 0 |

| 3月2日 | 2900 | 0 | 2880 | 2920 | 2900 | 0 | 2920 | 2980 | 2950 | 0 | 2880 | 2940 | 2910 | 0 |

| 3月3日 | 2850 | -50 | 2850 | 2900 | 2875 | -25 | 2850 | 2940 | 2895 | -55 | 2830 | 2880 | 2855 | -55 |

| 周均价 | 2890 | -30 | 2874 | 2916 | 2895 | -19 | 2906 | 2972 | 2939 | -40 | 2870 | 2928 | 2899 | -21 |

| 3月6日 | 2830 | -20 | 2800 | 2860 | 2830 | -65 | 2840 | 2900 | 2870 | -69 | 2820 | 2840 | 2830 | -69 |

| 3月7日 | 2830 | 0 | 2800 | 2860 | 2830 | 0 | 2840 | 2900 | 2870 | 0 | 2820 | 2840 | 2830 | 0 |

| 3月8日 | 2800 | -30 | 2800 | 2860 | 2830 | 0 | 2840 | 2900 | 2870 | 0 | 2820 | 2840 | 2830 | 0 |

| 3月9日 | 2790 | -10 | 2780 | 2820 | 2800 | -30 | 2800 | 2840 | 2820 | -50 | 2750 | 2800 | 2775 | -55 |

| 3月10日 | 2765 | -25 | 2750 | 2780 | 2765 | -35 | 2780 | 2820 | 2800 | -20 | 2700 | 2740 | 2720 | -55 |

| 周均价 | 2803 | -87 | 2786 | 2836 | 2811 | -84 | 2820 | 2872 | 2846 | -93 | 2782 | 2812 | 2797 | -102 |

数据来源:阿拉丁(ALD)

大起大落初见端倪

如果说去年十月份开始的氧化铝价格大起是由于主要氧化铝企业和电解铝企业的节点式成交以及投机贸易的过度参与所引发的,那么当前越来越可见的氧化铝价格大落也将是主要企业的节点式成交和中小型氧化铝企业议价薄弱的特点所决定的。在当前主要企业阶段性退出的“真空”阶段,中小型氧化铝企业,投机贸易商,销售和采购角色逐渐发生转换的大型铝企,都可以在节点上直接影响价格走势和价格幅度。

大单定量不定价合同的节点式交易

每个月月初的大单定量不定价合同可以说是即期现货市场定价的主要参考和典范,优点是基本能明确节点期间的价格,具有明显的代表性,缺点是参与个体过少,交易不具备后期持续性,一旦成交过后,就意味着此价格基本成为历史,尤其在下行阶段,此价格的出现即意味着更低价格可以通过其它中小型氧化铝企业来挤压和实现,而且这个价格下滑要多数时段超过主流市场能够接受的幅度。

“三网均价”的价格发现从何而来?

从主要企业的供应和需求安全角度出发,签订多数比重的长单合同无可厚非。当前市场环境下,由于氧化铝自身现货价格的震荡幅度加大,成本控制波动越来越不可控,基于铝价比例的长单合同已经很难签订,而基于现货价格参考的“三网均价”合同开始增多。

万事均有“度”。随着三网均价合同越来越多的被应用,主要氧化铝企业的氧化铝产量,要么被自身电解铝需求和库存消耗,要么全部签订成为三网均价形式的长单现货合同。从一季度的表现可以看出来,主要氧化铝企业基本退出了氧化铝即期现货价格的影响和控制,占据了氧化铝产量53%份额的主要四家具备外销能力的氧化铝企业--中铝、信发、锦江和香江,除了部分企业在月初的节点式定量不定价阶段具备确认市场价格的能力,在随后的30天左右时间内,市场价格发现的对象开始转换。

网站报价的是即期现货氧化铝价格,不可能再用长单合同价格作为循环参考,否则将成为静态价格,失去指导意义。这也就决定了在主要氧化铝企业失去即期现货价格的控制力和话语权后,没有电解铝企业配套,没有强大资金回旋余地的中小型氧化铝企业和投机贸易将成为即期现货价格发现的主要参考和样本,而这些主体的交易恰恰又缺乏议价能力,很容易被动的接受从而引起市场强烈震荡。在下行阶段,中小型氧化铝企业议价薄弱,接受价格下滑的幅度远远大于主要氧化铝企业,贸易商也可能利用区域和时间不对称,提前做空市场,这就势必引起价格的明显大落。而到了上行阶段,投机贸易过度参与市场,囤货和控制流动性现象层出不穷,也容易引起市场的狂热,进而短期内大幅推高氧化铝价格。

两端主要企业均需要合理影响市场

不论是主要的氧化铝企业,还是主要的电解铝企业,双方直接通过合理的不同交易方向的部分现货合作来引导市场,即使成交量部分时段不足以作为样本参考,但连续的引导和指引作用也会平抑市场的大起大落,最起码会消除市场部分时段的过度恐慌心理。作为负责任的大型企业,不可能长期的利用市场而不参与市场,随着价格大起大落的出现,合同执行问题的出现,市场竞争的加剧,主要企业的市场影响总会再度发挥出来。阿拉丁(ALD)认为,主要氧化铝企业和主要电解铝企业之间,签订部分大型的长单合同,保证销售或者采购压力和议价成本的降低是必须的,但也要留有少量的即期现货销售和采购量,通过过程中的各种因素变化来互为影响实际即期成交价格才是价格发现的可持续之路。

后市预测

当前氧化铝市场的主要矛盾已经不是铝价变动和供应平衡的问题,而是交易模式的人为作用和惯性下调的客观影响双向重叠后的价格异动。在控制力和话语权基本失去后,氧化铝价格预计将加速下滑。预计下周成交山西集中在2720-2750元,河南集中在2740-2760元,山东集中在2730-2750元,西南集中在2750-2800元。

(责任编辑:静静)

此信息仅供参考,据此入市,风险自担!