一、行情综述

宏观面,市场对全球宏观面担忧情绪并未消退,美元继续保持强劲势头并站上96关口,外盘有色金属板块整体承压,国内盘面受市场对国内政策面存利好预期叠加人民币贬值等因素,内盘整体表现相对抗跌。基本面看,短期突发事件暂告一段落,铝价重回基本面指引,短期呈现回调态势。

二、价格影响因素分析

1、宏观面:多空交织

1.1国外宏观面偏空预期犹存

市场对全球宏观面偏空预期犹存,近期由于受美国制裁土耳其、英国退欧谈判进展受阻以及中美贸易摩擦等利空消息影响,此后,欧洲央行负责欧元区银行监管的机构对土耳其的风险敞口表示担忧,新兴市场货币如欧元对美元加速下跌,推动美元指数再创新高,美元指数上破96关口,创13个月新高。短期来看,目前担忧情绪仍未得到消除,短期国外宏观面依然呈现偏空格局,短期预计商品市场或继续承压。

1.2国内政策面效果待显现

有色板块中的铝表现相对抗跌,部分原因来自市场对下半年需求端偏空预期的修复。从7月召开的国务院常务会议内容以及此后的年中政治局会议来看,官方下半年政策基调已定,即稳健的货币政策要松紧适度,积极的财政政策要更加积极,目标是要保持经济运行在合理区间,因此,在政策面托底的背景下,后期需求端不宜过分悲观。而近期部分数据已逐步显现出官方政策的效果,其中通胀数据走高,国内7月CPI同比增 2.1%。此外,近期人民币的持续贬值或进一步引发输入性通胀的预期,自6月以来,官方为稳定外贸数据采取对人民币适当贬值的策略,离岸人民币对美元从6.4持续走低至6.9附近,贬值幅度接近8%,市场普遍预计后期人民币跌破7的概率增大。与此同时,7月外贸数据回暖,按美元计7月出口同比增长12.2%,高于前值11.3%;进口同比增长27.3%,高于前值14.1%。可以预期官方在财政、货币、产业及贸易等领域出台的刺激政策今后将继续显现出效果。

2、基本面:利多略占优势

2.1美铝罢工事件暂告一段落

本周受美铝事件影响,铝价大幅反弹,澳大利亚工会表示,受美国铝业公司新的工作场所监管协议生效影响,美国铝业位于西澳大利亚的工人举行无限期罢工。此后,美国铝业援引澳大利亚铝业公司的话称,罢工不会对生产造成任何影响。伦沪铝大幅回落,回归基本面指引。

8月8日,中国海关数据显示,中国7月未锻轧铝及铝材出口51.9万吨 同比增加18%,环比增加0.9万吨,比值回升和人民币贬值同步,铝制品出口继续维持强势。今年前7月,中国累计出口未锻轧铝及铝材323.4万吨,同比增加12.3%。今年铝材出口大幅回升对国内铝期价形成利好支撑,鉴于人民币贬值等利好因素影响,预计后期出口有望延续较好态势,这对铝价将进一步形成利好。

2.2 国内库存下滑速度放缓

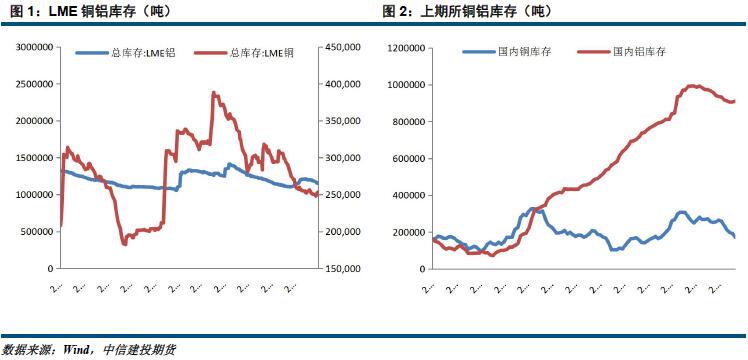

据Wind数据显示,截止8月10日,LME铝库存较上周同期减35450吨至1149825吨,LME铝库存继续小幅下滑。国内方面,8月6日,SMM统计国内电解铝社会库存(含SHFE仓单):上海地区41.3万吨,无锡地区75.2万吨,南海地区23.7万吨,杭州地区11.2万吨,天津5.5万吨,临沂2.7万吨,重庆2.2万吨,巩义地区15.8万吨,消费地铝锭库存合计177.6万吨,环比上周四减少0.5万吨。短期来看,近期铝锭库存下滑速度放缓,现货端稳中偏弱。

2.3国内铝现货稳中偏弱

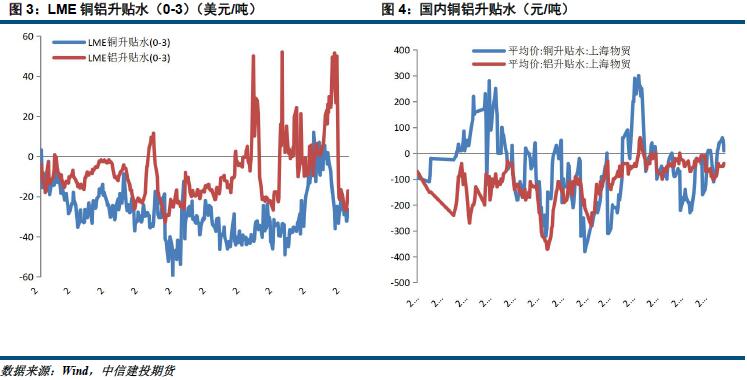

截止8月10日,LME现货铝对三个月期铝贴水17.75美元/吨,较前一周收窄8.5美元/吨,近期LME现货端贴水收窄,现货端表现先对较强,主因美铝罢工引发市场对供应端偏紧。国内方面,Wind 数据显示,截止8月10日,上海物贸铝现货对当月合约贴水40元/吨,近期国内铝现货端贴水维持在100元/吨以内,目前铝市场仍然处于市场淡季拖累铝现货价格,但鉴于市场对国内下半年政策面存预期,后期现货端成交有望回升。

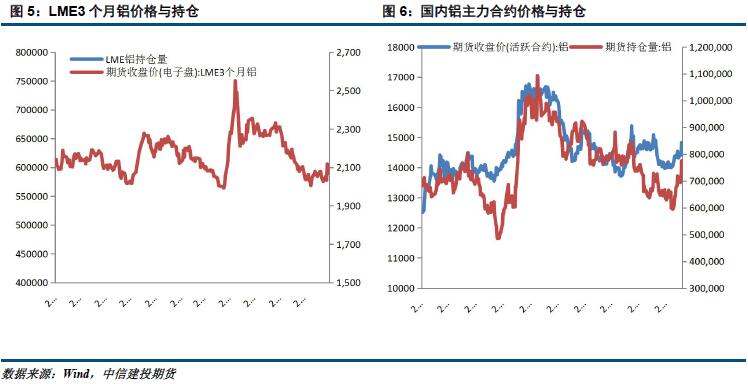

截至8月10日,上期所铝总持仓747532手,较前一周同期增53072手,本周铝总持仓大幅增仓,多头做多迹象较为明显,铝价整体表现较为强势。

3、技术面:短期震荡概率较大

沪铝1810合约在14800-15000元/吨区域存压力,短期呈现回调,下方支撑区域在14300-14500元/吨,指标上,20日均线上穿60日线,成交量放量,盘面多头力量仍占优势,预计铝期价震荡偏强概率较大。

三、结论与操作建议

综上,鉴于目前市场对全球宏观面回落的担忧情绪仍未得到消除,短期预计商品市场或继续承压。国内铝价表现相对抗跌,部分原因来自市场对下半年需求端偏空预期的修复。基本面看,美铝罢工事件暂告一段落,鉴于人民币贬值等利好因素影响,预计后期出口有望延续较好态势,这对铝价将进一步形成利好。持仓方面,近期国内铝总持仓呈现回升,资金面对铝期价依然偏多,技术面,铝价短期在14800-15000元/吨区域存压力,下方支撑区域在14300-14500元/吨,预计铝期价震荡偏强概率较大。

沪铝1810合约下周运行核心区间14200-15000元/吨概率较大,建议个人投资者前期多单暂持,产业客户可考虑在14300-14500区域逢低买入锁定成本,在14800-15000元/吨区域逢高抛空锁定销售利润。

(责任编辑:简儿)

此信息仅供参考,据此入市,风险自担!