一、一周市场综述:

1、一周国内主要现货价格

2、一周相关市场表现

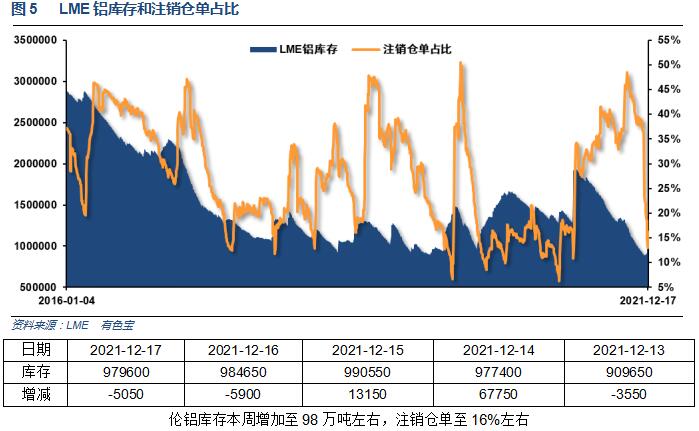

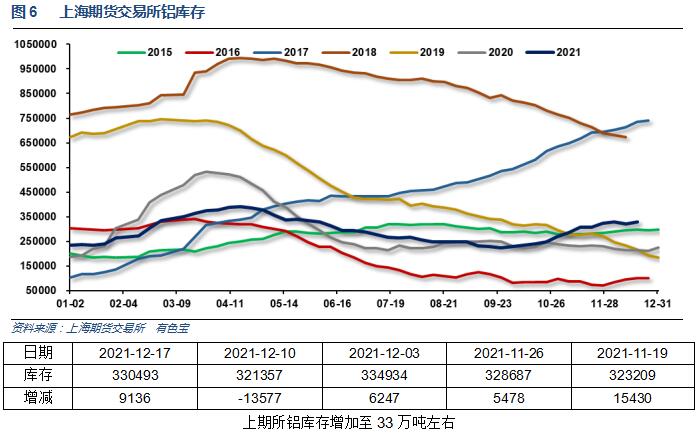

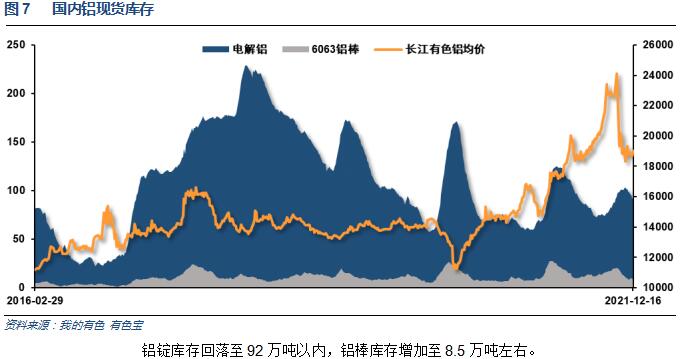

3、每周库存变化

二、一周要闻回顾:

1、12月10日,美国劳工部公布最新数据显示,美国11月CPI数据连续七个月达到或高于5%,11月CPI同比上涨6.8%,再次加速,高于前值6.2%,与市场预期持平;环比上涨0.8%,高于市场预期的0.7%。美国11月核心CPI同比上涨4.9%,为1991年最高水平,与预期值相同,高于前值4.6%。环比上涨0.5%,预期值0.5%,前值为0.6%。

美国11月PPI同比增长9.6%,为该机构2010年11月统计该数据以来的最大同比增速,高于市场预期的9.2%,也高于前值8.6%。美国11月核心PPI同比增长7.7%,增幅创纪录新高,高于市场预期的7.2%,前值为6.8%。

【美联储“官宣加速Taper”如期而至,不再认为“美国通胀是暂时的”】 美联储决议声明:将Taper(减码QE)提高一倍,至每个月300亿美元,即每个月的美国国债购买规模降低200亿美元、抵押贷款支持证券(MBS)减少100亿美元。美国经济仍然面临诸多风险,其中就包括那些新出现的(奥密克戎等)新冠肺炎变异毒株。就业人口增幅是稳固的,失业人口已经持续下降。删除决议声明中关于“通胀是暂时的”这一表述。维持联邦基金利率目标区间在0%-0.25%不变,维持超额储备金利率在0.15%不变,维持贴现利率在0.25%不变。

【鲍威尔12月新闻发布会要点总结:明年3月完成Taper,可能会在实现充分就业目标之前开始加息】 1、资产购买:美国经济不再需要大规模(货币宽松政策的)支持。美联储处于2022年3月中旬结束/完成Taper(减码QE)的正轨之上,距离完成Taper仅剩下两次FOMC货币政策会议。美联储(在12月会议上)讨论了(调整)资产负债表的顺序问题,但尚未做任何决定,未来几次会议将加大对资产负债表问题的讨论力度。2、加息:不会在完成Taper之前就开始加息,尚未针对完成Taper与开始加息的时间间隔做决定。FOMC利率预期并不意味着美联储有一个加息计划。可能会在实现充分就业之前就加息。3、通胀:9月6日劳工节以来,美国通胀顽固地处于高位的态势变得明朗化。政策框架没能预料到这样高的美国通胀。美国通胀偏高,迫使美联储加速Taper。美联储政策框架未曾预料到美国会出现这样(高)的通胀。4、就业市场:对新冠肺炎疫情的顾虑和缺乏儿童保育都伤害到劳动力参与率。股市上涨和房价上涨等问题可能造成人们退出劳动力市场。5、新冠肺炎疫情:新冠肺炎疫情一波接着一波,美国民众正学着与新冠肺炎病毒共存。美国新冠肺炎病例近期增加,和奥密克戎变异毒株都对美国经济构成风险。

美国11月零售销售环比增长0.3%,大幅不及市场预期的0.8%,亦小于前值的1.8%。不包括汽油和汽车,11月销售额增长0.2%。

美国12月11日当周首次申请失业救济人数 20.6万人,预期 20万人,前值 18.4万人。美国12月4日当周续请失业救济人数 184.5万人,预期 194.3万人,前值 199.2万人。

美国11月新屋开工 167.9万户,预期 156.7万户,前值 152万户。美国11月新屋开工环比 11.8%,预期 3.1%,前值 -0.7%。

美国11月营建许可 171.2万户,预期 166.1万户,前值 165万户。美国11月营建许可环比 3.6%,预期 0.5%,前值 4%。

美国12月Markit制造业PMI初值下滑至57.8,创2020年12月份以来新低,不及预期的58.5,11月为58.3。50为荣枯分界线。美国12月Markit服务业PMI初值下滑至57.5,创9月份以来新低,不及预期的58.8,11月为58。美国12月Markit综合PMI初值降至56.9,创9月份以来新低,11月为57.2。其中,输入价格分项指数初值升至78.1,创历史新高。

2、欧元区12月制造业PMI初值 58,预期 57.8,前值 58.4。欧元区12月服务业PMI初值 53.3,预期 54.3,前值 55.9。欧元区12月综合PMI初值 53.4,预期 54.4,前值 55.4。

欧洲央行:将在明年第二季度将资产购买计划(APP)提高至400亿欧元(此前为每月购债200亿欧元)。明年第三季度开始将依据资产购买计划每月购债300亿欧元(此前为每月购债200亿欧元) 。明年10月起,将以每月200亿欧元的规模实施资产购买操作。紧急抗疫购债计划(PEPP)下的净购买将于明年3月份结束。将PEPP再投资延长至至少2024年底。如果有需要,紧急抗疫购债计划(PEPP)可以重启净购买。

【欧洲央行行长拉加德新闻发布会要点总结】 政策利率前景:欧洲央行不太可能在2022年加息。债券购买计划:少数几名成员不同意一揽子计划的某些部分。不需要修改资产购买计划(APP)的任何形式或规模。紧急抗疫购债计划(PEPP)的重启需要管委会作出决定。欧元区通胀:通胀前景可能面临上行风险,将在2022年大部分时间高于2%,但中期通胀将继续低于目标,长期通胀预期接近2%;上调2021-23年通胀预期。新冠肺炎疫情:疫情防控措施可能会推迟经济复苏。疫情影响信心。奥密克戎变异毒株对经济影响还有待评估。供应瓶颈问题:供应瓶颈将伴随我们一段时间。供应瓶颈应该在2022年会得到缓解。

3、1—11月份,全国固定资产投资(不含农户)494082亿元,同比增长5.2%;比2019年1—11月份增长7.9%,两年平均增长3.9%。

11月份,社会消费品零售总额41043亿元,同比增长3.9%;比2019年11月份增长9.0%,两年平均增速为4.4%。其中,除汽车以外的消费品零售额37266亿元,增长5.4%。扣除价格因素,11月份社会消费品零售总额同比实际增长0.5%。从环比看,11月份社会消费品零售总额增长0.22%。1—11月份,社会消费品零售总额399554亿元,同比增长13.7%,比2019年1—11月份增长8.2%。其中,除汽车以外的消费品零售额360339亿元,增长14.0%。

11月份规模以上工业增加值同比实际增长3.8%(以下增加值增速均为扣除价格因素的实际增长率),比2019年同期增长11.1%,两年平均增长5.4%。从环比看,11月份,规模以上工业增加值比上月增长0.37%。1—11月份,规模以上工业增加值同比增长10.1%,两年平均增长6.1%。

中国11月份发电量6540亿千瓦时,同比增长0.2%。中国1-11月份发电量73827亿千瓦时,同比增长9.2%。

1-11月份,全国房地产开发投资137314亿元,同比增长6.0%;比2019年1-11月份增长13.2%,两年平均增长6.4%。其中,住宅投资103587亿元,增长8.1%。1-11月份,房屋新开工面积182820万平方米,下降9.1%。1-11月份,商品房销售面积158131万平方米,同比增长4.8%;比2019年1-11月份增长6.2%,两年平均增长3.1%。1-11月份,商品房销售额161667亿元,增长8.5%;比2019年1-11月份增长16.3%,两年平均增长7.8%。1-11月份,房地产开发企业到位资金183362亿元,同比增长7.2%;比2019年1-11月份增长14.2%,两年平均增长6.9%。11月末,商品房待售面积50165万平方米,比10月末减少38万平方米。

国家能源局:11月份,我国经济持续稳定恢复,全社会用电量持续增长,达到6718亿千瓦时,同比增长3.1%,较2019年同期增长13.6%,两年平均增长6.6%。1-11月,全社会用电量累计74972亿千瓦时,同比增长11.4%,较2019年同期增长15.1%,两年平均增长7.3%。

三、期货价格分析:

四、下周铝价分析:

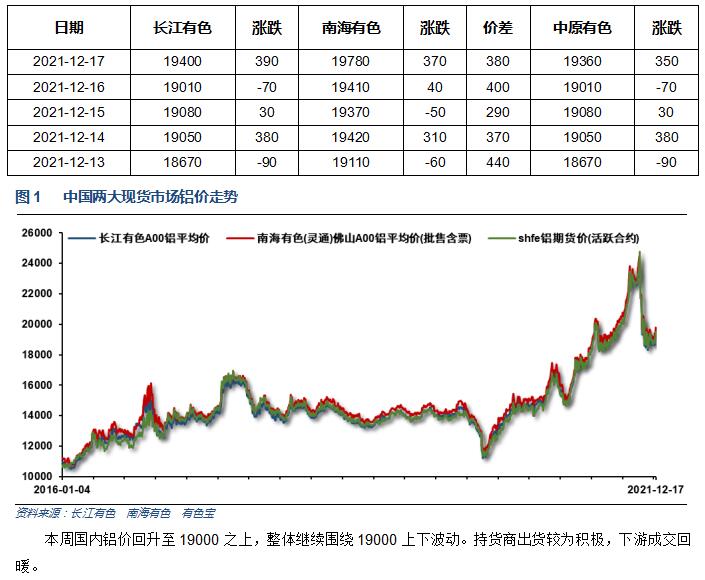

本周国内铝价回升至19000之上,整体继续围绕19000上下波动。持货商出货较为积极,下游成交回暖。

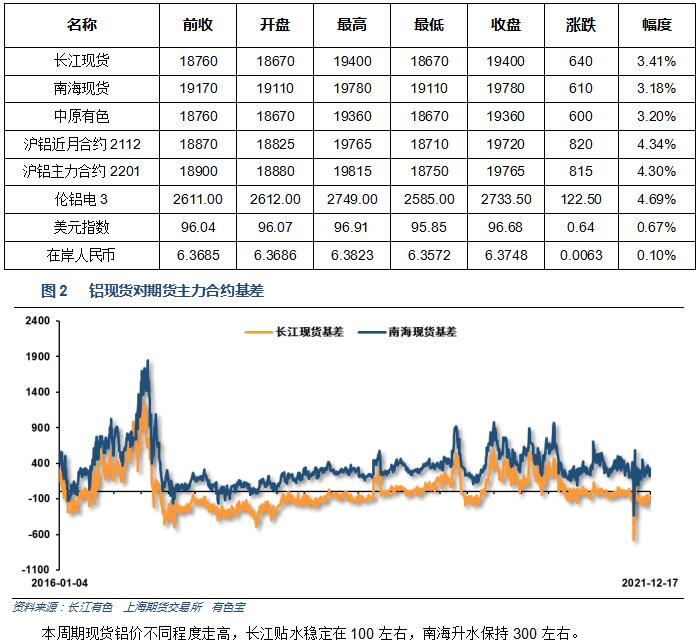

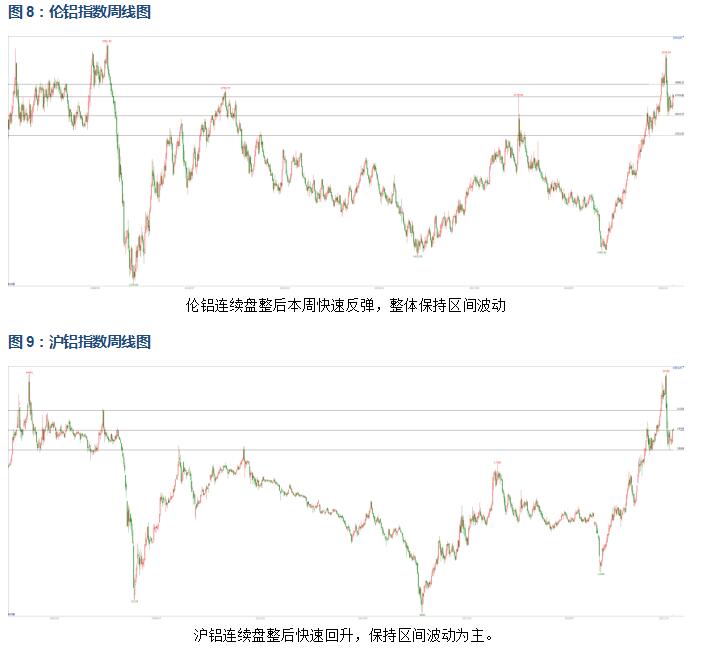

伦铝连续盘整后本周快速反弹,整体保持区间波动。沪铝连续盘整后快速回升,保持区间波动为主。

本周中美经济数据继续集中公布,美联储加息进程稳步进行,中国财政政策宽松,基建投资加速态势明确。行业基本面来看,淡季逐步到来,房地产行业景气度不断打击市场,铝价重要影响因素逐步从供给端向需求端转移。期货盘面来看,近期大盘整走势延续,沪铝短线快速反弹。下周铝价料继续保持区间波动为主。

(责任编辑:简儿)

此信息仅供参考,据此入市,风险自担!